ファッション業界のご意見番であるコンサルタントの小島健輔氏が、日々のニュースの裏側を解説する。セブン&アイ・ホールディングスから米投資会社に売却されたそごう・西武の凋落を検証した前編に続き、今回の後編では業界再編で日本の先をいく米国の事例を紹介しながら、日本の百貨店の今後を占う。(前編はこちらから)

米国の百貨店業界もわが国百貨店業界と同様、斜陽の坂を転げ落ちてきたが、合併によるセントラルバイイングの規模の利益追求や同質化に陥らぬ独自のビジネスモデルで高収益を確保している企業も存在する。そんな米国百貨店のビジネスモデルと収益化対策を検証し、わが国百貨店の再建策を提示してみたい。

米国百貨店の多様なビジネスモデルと収益対策

米国の百貨店はソフトラインに特化してもわが国の百貨店のように同質化せず、サックスフィフスアベニューやニーマンマーカス(20年5月、連邦破産法11条の適用を申請して破綻)のようなラグジュアリーストアからメイシーズやディラードなどNB(ナショナルブランド)中心の中級デパートメントストア、大衆NB中心のコールズ(巨大な「しまむら」というイメージ)までクラス別に棲み分けている。シューズ専門店から発展したノードストロムだけは異色で、手頃価格のNBからトップエンドのラグジュアリーブランドまでカテゴリーも価格帯も客層も異なるさまざまなセレクトショップを複合し、カフェやスパも併設している。百貨店というよりセレクトショップ複合ライフスタイルストア(23年1月期末の平均店舗面積1万5310平方メートル)と位置付けるべきだろう。

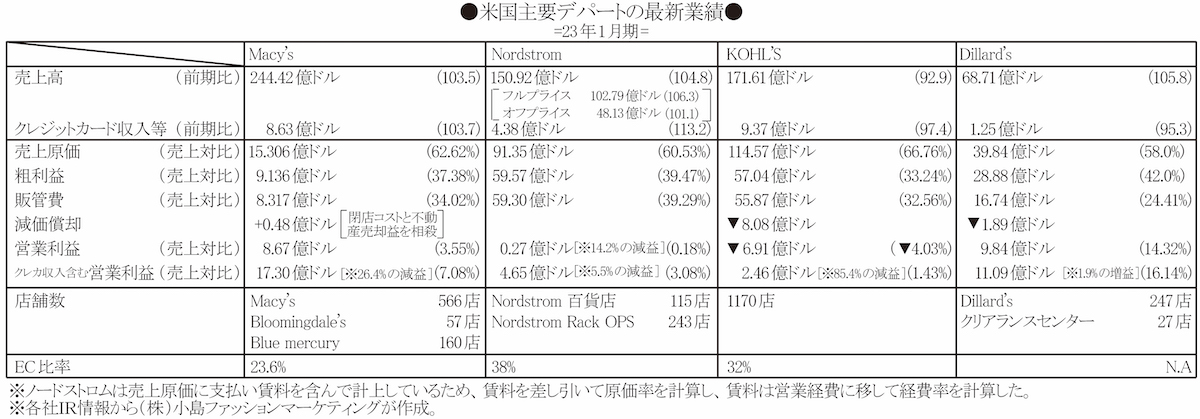

郊外や地方まで多数の店舗を展開する中級デパートメントストアは同質化で業績が低迷して合併を繰り返し、メイシーズ(23年1月期末でフルライン店2業態計623店)とディラード(同フルライン店247店)という巨大チェーンに集約され、急成長してきたコールズ(同1170店)もリーマンショック以降は貧富差の拡大で低所得層の消費が伸び悩んで業績が落ち込み、ノードストロム(同フルライン店は115店)も近年は伸び悩んで収益も悪化している。

以下に米国の百貨店の近年の特徴を列挙しておこう。

●オフプライスストアの拡大

正価販売が低迷する中、米国のオフプライスストアは成長を続けており、百貨店にとっても自社売れ残り品の処分と成長(実態は売上維持)を担い、ECと並ぶ成長事業となっている。ノードストロムは「ラック」243店(平均店舗面積3307平方メートル)を展開して売上高の31.9%を稼ぎ、メイシーズは「バックステージ」309店(うち300店はフルライン店に併設)、ディラードも27店のクリアランスセンターを展開している。

ビューティ部門も成長株で、メイシーズは15年に買収したビューティチェーンの「ブルーマーキュリー」を買収時の60店から160店に拡大し、コールズは「セフォラ」のインストアを現状の600店から23年中に850店に拡大し、25年中には全店(1170店超)に広げるとアナウンスしている。

●ECとOMOの拡大

米国の百貨店はコロナ前からEC比率が高く、Curbside pickup(駐車場受け取り)を含むBOPIS(EC注文品の店受け取り)の普及もあって、コロナ下では瞬間風速で過半を超えるチェーンもあったが、店舗売上高が回復した23年1月期決算ではメイシーズが23.6%、コールズが32%、ノードストロムが38%と落ち着いてきている。各社ともBOPISの拡大に対応してFC(フルフィルセンター)出荷から店在庫引き当てにシフトしており、コールズではEC売上高の35%に達しているという。

●セントラルバイイングで規模の効率

米国の百貨店は売り上げが伸び悩む中、店舗販売より格段にコストが低いECとOMO(BOPIS中心)を拡大して販管費を吸収してきたが直近はECも伸びが鈍化し、リベンジ消費も一巡してコストインフレの吸収が困難になっている。23年1月期はセントラルバイイングで規模の効率を発揮するメイシーズとディラードは高収益を維持したが、ノードストロムはクレジット手数料収入を除く現業の営業利益が売上対比0.18%と収支いっぱい、経営陣の交代などで混乱したコールズは大幅赤字に転落している。

●クレジット手数料依存

米国の百貨店はハウスカードのクレジット手数料に依存しており、23年1月期のメイシーズは現業の利益率3.55%に対してクレジット手数料(8億6300万ドル)を合わせた営業利益率は7.08%に倍増する。販管費率が24.41%と他社よりひと回り低いディラードは現業の利益率も14.32%と高収益で、クレジット手数料(1億2510万ドル)を合わせた営業利益率は16.14%と上乗せは1.82ポイントにとどまる。14年の進出以来、低迷が続いて黒字化しないカナダ事業(23年6月末で撤退)が足を引っ張って販管費率が39.29%と40%に迫るノードストロムは現業の利益率が0.18%に落ち込み、クレジット手数料(4億3800万ドル)を加えた営業利益率は3.08%とクレジット手数料への依存度が高まった。経営陣の混乱で既存店が6.6%も落ち込んで現業がマイナス4.03%の赤字に転落したコールズは、クレジット手数料(9億3700万ドル)を加えて何とか1.43%(前期は9.10%)の営業黒字を確保している。

わが国百貨店の堕落がもたらした衰退のスパイラル

わが国百貨店は「消化仕入れと売場貸しの個店経営の半身不動産業」、対して米国の百貨店は「セントラルバイイング(買取仕入れ)のチェーン小売業」と言われるが、米国の百貨店でも化粧品やジュエリー、シューズはもちろんアパレルのブランドインショップの一部もコンセッショナリー(売り場貸し)であり、買い取りの売り場もプロモーション(値引き分担)はもちろんキャンセルや未引き取りもあるから、セントラルバイイングを除けば全く異質というわけでもない。

拡大するECも在庫を抱えるとは限らず、サプライヤー在庫をラインナップするドロップシッピング※1.も活用されている。値引きや減耗(万引きや返品はわが国の何倍にも達する)のロスを差し引いた粗利益率は33〜42%と買取商売としては低くてインフレでかさむ販管費を吸収できず、一人当たり売上高が店舗販売の10倍前後と採算性の良いECの拡大とハウスカードの手数料で収益を下支えしているのが実情だ。

定期購読についてはこちらからご確認ください。

購⼊済みの⽅、有料会員(定期購読者)の⽅は、ログインしてください。